Получена безвозмездно новая швейная машина срок полезного использования 5 лет проводка

Обновлено: 26.04.2024

Учет малоценных основных средств, списание в расходы, проводки, формирование себестоимости.

Как отразить переквалификацию спецодежды, спецоснастки и других активов

Малоценные основные средства

Согласно ФСБУ 5/2019 нельзя учитывать в составе запасов ТМЦ, срок службы которых превышает 12 месяцев или операционный цикл организации.

Это недорогие офисные компьютеры, принтеры, спецодежда и т.д. Такие активы учитывайте в составе основных средств, если их стоимость превышает лимит по ОС. Более дешевые активы списываются сразу на расходы в периоде приобретения.

Новые правила применяются только к тем активам, которые организация поставила на учет после 1 января 2021 года.

При ретроспективном пересчете по состоянию на 31 декабря 2020 года пересмотрите сальдо счета 10 и выделите те объекты, у которых изначальный срок полезного использования превышал 12 месяцев или операционный цикл. Эти объекты спишите в расходы единовременно в межотчетный период.

Проводки:

Дебет 84 Кредит 10

– списаны малоценные объекты с длительным сроком использования.

Учет фактического наличия малоценных объектов со сроком полезного использования дольше 12 месяцев или дольше операционного цикла можно организовать двумя способами:

- за балансом. Для этого предусмотрите счет в рабочем плане счетов;

- в отдельном бухгалтерском регистре, который нужно утвердить в составе регистров.

Как разграничить запасы и основные средства по ФСБУ 5/2019

Срок

Не более 40 000 руб. или стоимостного критерия компании по ФСБУ 6/2020

Более 40 000 руб. или стоимостного критерия компании по ФСБУ 6/2020

Не более 12 месяцев

Один операционный цикл длительностью более 12 месяцев

Более одного операционного цикла

В 2021 году – основные средства в составе материально-производственных запасов, которые списывают на расходы единовременно при вводе в эксплуатацию

Основные средства, которые списывают на расходы через амортизацию в течение срока полезного использования

С 2022 года – основные средства, которые списывают на расходы единовременно при принятии к учету

Отмена отдельного порядка учёта спецпредметов

С 2021 года отменили специальные правила для спецодежды и спецоснастки.

Раньше учет на счете 10 были прописаны в Методических указаниях по бухучету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. приказом Минфина от 26.12.2002 № 135н).

С 2021 года эти указания утрачивают силу.

Учет спецодежды и спецоснастки теперь зависит от срока ее использования и стоимости: в составе основных средств, запасов или путем списания сразу на расходы.

Основные средства . Учтите в составе основных средств спецодежду и спецоснастку, чья стоимость больше лимита для ОС, а срок полезного использования превышает 12 месяцев или операционный цикл организации.

При перспективном переходе на новые правила ничего пересчитывать не нужно. Новые правила применяются к фактам хозяйственной жизни, которые имели место после 1 января 2021 года.

При ретроспективном пересчете по состоянию на 31 декабря 2020 года пересмотрите сальдо счета 10 и выделите ту спецодежду и спецоснастку, у которых изначально установленный срок полезного использования превышал 12 месяцев или операционный цикл, а стоимость была дороже лимита по ОС. Есть два варианта, как их учитывать в 2021 году.

Бухгалтер вправе оставить такую спецодежду и спецоснастку на отдельном субсчете счета 10 и продолжать равномерно их списывать на счет 20 или 23. Но в отчетности сальдо по этому счету включать во внеоборотные активы.

Другой вариант – перевести спецодежду и спецоснастку со сроком полезного использования дольше 12 месяцев или операционного цикла в состав основных средств в межотчетный период.

Тогда проводки будут следующими:

Дебет 84 Кредит 10

– списана спецодежда и спецоснастка стоимостью дороже лимита по ОС и с длительным сроком использования;

Дебет 01 Кредит 84

– спецодежда и спецоснастка дороже лимита по ОС и с длительным сроком использования поставлены на учет в составе основных средств по первоначальной стоимости;

Дебет 84 Кредит 02

– начислена амортизация по спецодежде и спецоснастке с длительным сроком использования за период, который прошел с момента ввода в эксплуатацию и до перехода на учет по ФСБУ 5/2019.

Списание в расходы отчетного периода

Спецодежду и спецоснастку, срок полезного использования которой превышает 12 месяцев или операционный цикл, нельзя учесть в запасах. Если в учетной политике установлен лимит для учета малоценных основных средств, то нельзя учесть и в составе основных средств.

С 2021 года такие активы сразу списывайте в расходы отчетного периода при их приобретении.

Проводка будет следующей:

Дебет 20 (23, 25 или 44) Кредит 60

– отражено приобретение спецодежды и спецоснастки с длительным сроком использования, но дешевле лимита по ОС.

Учет фактического наличия спецодежды и спецоснастки можно организовать двумя способами:

- за балансом. Для этого предусмотрите счет в рабочем плане счетов;

- в отдельном бухгалтерском регистре, который нужно утвердить в составе регистров.

При перспективном переходе на новые правила ничего пересчитывать не нужно. Новые правила применяются только к тем активам, которые организация поставила на учет после 1 января 2021 года.

При ретроспективном пересчете по состоянию на 31 декабря 2020 года пересмотрите сальдо счета 10 и выделите ту спецодежду и спецоснастку, у которых изначально установленный срок полезного использования превышал 12 месяцев или операционный цикл. Такие объекты спишите в расходы единовременно в межотчетный период.

Дебет 84 Кредит 10

– списана малоценная спецодежда и спецоснастка с длительным сроком использования;

Дебет 012

– принята на забалансовый учет малоценная спецодежда и спецоснастка с длительным сроком использования.

Для удобного взаимодействия с нашим сайтом, предлагаем вам воспользоваться современными браузерами.

Почему нужно поменять браузер.

Ваш браузер не просто старый, а устаревший. Он не может предоставить все возможности, которые могут предоставить современные браузеры, а скорость его работы ниже в несколько раз!

Безвозмездное поступление основного средства: отличия бухгалтерского и налогового учета

Ситуация

Основное средство получено безвозмездно

В связи с кризисной обстановкой по причине пандемии коронавируса COVID-19 у организации (ООО) возникли сложности в приобретении легкового автомобиля, необходимого ей для производственных (общехозяйственныхф) нужд. Учредитель организации безвозмездно передал ей свой легковой автомобиль по договору дарения.

Как отразить в бухгалтерском и налоговом учете безвозмездное получение автомобиля?

Учитывается ли при обложении налогом на прибыль амортизация по безвозмездно полученному автомобилю?

При безвозмездном получении основных средств в учете необходимо составить корреспонденцию счетов, представленную в табл. 1 (п. 11 Инструкции № 26 [1]):

Первоначальная стоимость безвозмездно полученных от других лиц основных средств |*| определяется исходя из текущей рыночной стоимости этих основных средств на дату принятия к бухгалтерскому учету в качестве вложений в долгосрочные активы (часть пятая п. 10 Инструкции № 26).

В налоговом учете стоимость безвозмездно полученных активов включается в состав внереализационных доходов на дату их поступления (подп. 3.7 п. 3 ст. 174 НК [2]).

Внереализационные доходы определяются на основании документов бухгалтерского и налогового учета (п. 2 ст. 174 НК ).

В данном случае возникнут временные разницы и, как следствие, отложенные налоговые активы, которые необходимо отразить в бухгалтерском учете, поскольку доходы признаются:

– в бухгалтерском учете – в будущих отчетных периодах;

– для налогообложения – в текущем отчетном периоде (п. 7 Инструкции № 113 [3]).

Отложенные налоговые активы отражаются в бухгалтерском учете в том отчетном периоде, в котором возникли временные разницы, на основании которых они начислены.

На счетах бухгалтерского учета следует отразить (см. табл. 2):

В бухгалтерском учете амортизация по безвозмездно поступившему автомобилю начисляется в общем порядке. Напомним, с 1 января по 31 декабря 2020 г. организации получили право принять решение о неначислении амортизации по всем или отдельным объектам основных средств и нематериальных активов, используемым ими в предпринимательской деятельности (постановление № 229 [4]). Это право можно применить и к безвозмездно поступившему автомобилю.

В налоговом учете затраты по производству и реализации представляют собой стоимостную оценку использованных в процессе производства и реализации природных ресурсов, сырья, материалов, топлива, энергии, основных средств, нематериальных активов, трудовых ресурсов и иных расходов на их производство и реализацию, отражаемых в бухгалтерском учете (п. 1 ст. 170 НК). Затраты на приобретение (в т.ч. путем создания) объектов основных средств, используемых в предпринимательской деятельности и находящихся в эксплуатации, отражаются посредством начисления амортизации.

Таким образом, амортизация автомобиля |*| (основного средства), полученного безвозмездно от учредителя, учитывается при налогообложении прибыли в общеустановленном порядке, если данное основное средство используется в предпринимательской деятельности и находится в эксплуатации.

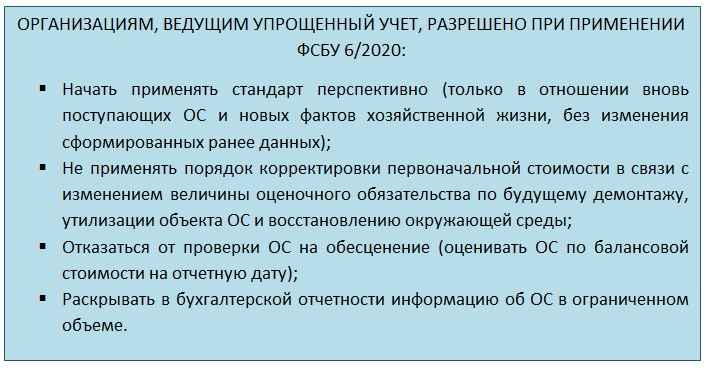

Новые стандарты бухгалтерского учета, которые стали обязательными с 01.01.2022, уже достаточно подробно рассмотрены на нашем сайте. Пора поговорить о практических моментах. Какие конкретные действия предпринять бухгалтеру, чтобы выполнить переход на новые ФСБУ правильно и своевременно? Какие проводки сделать в бухучете? В этой статье разбираем пошагово переход на ФСБУ 6/2020 “Основные средства” с 2022 года.

Кто обязан переходить на ФСБУ 6/2020 с 01.01.2022

Как можно переходить на новый ФСБУ по ОС

Основной порядок перехода на ФСБУ 6/2020 – ретроспективный (п. 48 ФСБУ 6/2020). То есть, предполагается, что пересчитаны по новым правилам будут данные за предыдущие периоды и таким образом, как будто стандарт применялся всегда.

Однако составители ФСБУ 6/2020 приняли во внимание многочисленные сложности, которые могут возникнуть при таком порядке перехода, и предусмотрели возможность переходить на новый стандарт по ОС перспективно (п. 49 ФСБУ 6/2020).

Альтернативный – перспективный переход – подразумевает, что будут скорректированы только входящие данные по ОС на 01.01.2022, а уже далее учет стоимости и амортизации будет вестись по требованиям нового стандарта.

О пересчете амортизации поговорим отдельно. Пока же успокоим бухгалтеров с большим количеством ОС: пересчитывать амортизацию по каждому объекту, возможно, не придется.

Величину накопленной амортизации по объекту ОС имеет смысл пересчитывать только в случае, если организация:

- изменила срок полезного использования;

- и/или установила ликвидационную стоимость.

Однако эти обстоятельства не обязательно возникнут. Например, ликвидационная стоимость может быть признана равной нулю, а способ начисления амортизации и срок полезного использования (СПИ) не меняются. В такой ситуации пересчитывать накопленную амортизацию не нужно.

Кроме того, продолжает действовать требование рациональности, которое предусматривает ведение бухучета исходя из:

- условий хозяйствования;

- величины организации;

- соотношения затрат на формирование информации о конкретном объекте бухгалтерского учета и полезности (ценности) этой информации (п. 6 ПБУ 1/2008 “Учетная политика организации”).

То есть, если пересчет накопленной амортизации по объектам ОС приведет к существенным затратам на это и при этом результат в учете и отчетности существенно не изменится по сравнению с тем, что был по старым правилам, от пересчета можно отказаться, раскрыв данную информацию в отчетности.

А теперь перейдем непосредственно к алгоритму перехода.

Шаг 1. Утвердите новую учетную политику

Перечислим основные аспекты, на которые нужно обратить внимание при формировании новой учётки.

ВЫБРАННЫЙ СПОСОБ ПЕРЕХОДА

Нужно указать, ретроспективный или альтернативный (перспективный) способ выбран для правил учета по ФСБУ 6/2020.

По мнению экспертов, большинство предпочтет альтернативный вариант перехода. Поэтому далее больше будем уделять внимание именно ему.

ЛИМИТ СТОИМОСТИ ДЛЯ ОС

По новому ФСБУ 6/2020 компания сама устанавливает стоимость, с которой объект считается основным средством (п. 5 ФСБУ 6/2020).

Напомним, что условие использования долее 12 месяцев при этом сохраняется. А вот сколько будет стоить такой объект – теперь на усмотрение того, кто ведет учет.

Объекты, оставшиеся под новой планкой, сразу списывают в расходы.

НАЧАЛО НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

По новому ФСБУ 6/2020 начинать начислять амортизацию нужно с даты признания ОС в бухучете. Но можно действовать и по-старому: с месяца, следующего за месяцем, в котором ОС принято к учету, если закрепить это в учетной политике.

Отметим, что окончание начисления амортизации при выбытии объекта зависит от выбранного момента, когда она начата:

- если с момента признания в учете – заканчивать начисление надо в момент выбытия;

- если же начали начислять с месяца, идущего за месяцем признания, то заканчивать надо по аналогии – с месяца, следующего за месяцев выбытия.

СПОСОБ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ В БУХУЧЕТЕ

ФСБУ 6/2020не предусматривает начисление амортизации в бухучете методом списания стоимости по сумме чисел лет срока полезного использования. Он предлагает следующие методы:

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ, услуг).

Поэтому, если в учетной политике расписаны применимые способы амортизации, нужно пересмотреть их в соответствии с ФСБУ 6/2020.

ПРИЗНАНИЕ СУЩЕСТВЕННЫХ ЗАТРАТ НА ОБЕСПЕЧЕНИЕ РАБОТЫ ОС

Если объект ОС требует существенных расходов на техобслуживание и ремонт, а периодичность проведения таких мероприятий реже, чем 1 раз в год, такие затраты следует признавать отдельным объектом ОС (информация Минфина № ИС-учет-29).

Чтобы выполнить это требование, рекомендуем прописать в учётке порядок такого признания – какие затраты считать существенными, как определять периодичность и т. п.

ОТРАЖЕНИЕ ПЕРЕОЦЕНКИ

- списать всю накопленную амортизацию проводкой Дт 02 – Кт 01;

- довести счет 01 до рыночной стоимости (с отнесением дельты на прибыль/убыток).

Отражать переоценку по-старому тоже можно. Поэтому в новой учётке необходимо указать, какой именно способ и для каких групп ОС применяете.

ТЕСТ НА ОБЕСЦЕНЕНИЕ

С 01.01.2022 нужно с периодичностью не реже чем 1 раз в год (на 31 декабря) проводить тест на обесценение ОС.

При этом порядка такого тестирования ФСБУ 6/2020 не содержит и предлагает пользоваться МСФО (IAS) 36 (п. 38 ФСБУ 6/2020).

МСФО 36, в свою очередь, предписывает тестировать на обесценение всякий раз, как появляются признаки обесценения. Что предполагает возможность такого тестирования и чаще чем 1 раз в год.

Во избежание двояких трактовок рекомендуем зафиксировать в учетной политике, когда и как проводится тест на обесценение ОС.

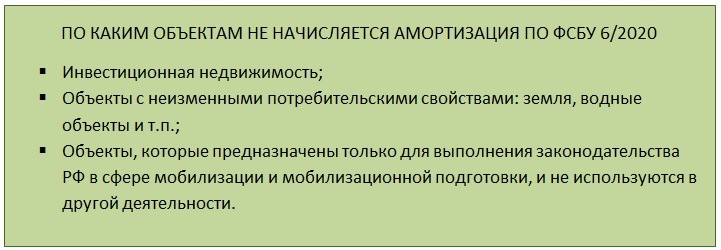

ИНВЕСТИЦИОННАЯ НЕДВИЖИМОСТЬ

Инвестиционную недвижимость (ИН) по смыслу ФСБУ 6/2020 выделяют в отдельную статью учета.

Её нужно оценивать по первоначальной стоимости, а далее – по справедливой или рыночной.

Поскольку пошагового порядка определения таких показателей для ИН стандарт не содержит, логично его продумать и описать в учётке. Основываться можно на нормах ФСБУ и МСФО.

Также можно указать, что (информация Минфина № ИС-учет-29):

- объекты, признаваемые ИН, не амортизируются;

- разницу от изменения стоимости относят на счет 91, не задействуя счет 83.

Шаг 2. Провести переоценку ОС

Этот шаг нужен, если компания ведет учет ОС на основе переоцененной стоимости. Тогда на дату корректировки по требованиям ФСБУ 6/2020 сначала надо провести переоценку ОС и признать дооценку.

Напомним, что результат дооценки следует относить в состав капитала.

Шаг 3. Списать ОС со стоимостью ниже установленного лимита

Если есть объекты, стоимость которых ниже планки, установленной учетной политикой, их необходимо убрать из состава ОС.

По общему правилу списывать в соответствии с п. 49 ФСБУ 6/2020 нужно на нераспределенную прибыль (счет 84). Однако допустимо переклассифицировать объект ОС в другой актив (например, подлежащий отражению в составе запасов). Во втором случае из ОС нужно переводить в другой актив по новой классификации.

Шаг 4. Включить в ОС объекты со стоимостью, попадающей в лимит

Может быть и ситуация обратная той, о которой рассказано на предыдущем шаге – когда есть актив, который в составе ОС не был, но должен туда попадать по новой учетной политике.

В такой ситуации нужно отразить переклассификацию объекта и далее применять к нему требования учета по ФСБУ 6/2020.

Шаг 5. Выделить ОС, по которым не начисляется амортизация

Из дальнейшей работы нужно также выделить объекты, по которым начислять амортизацию. А следовательно – пересматривать ее элементы и выполнять пересчет не нужно.

Шаг 6. Установить ликвидационную стоимость

После того, как выполнены шаги 2 – 5, образуется перечень ОС, подлежащих учету по правилам нового стандарта. Соответственно, объекты, вошедшие в него, надо проанализировать на предмет определения для каждого из них ликвидационной стоимости, которая далее будет влиять на расчет амортизации.

Как мы уже упоминали, ликвидационная стоимость может быть равна нулю. Напомним, в каких обстоятельствах это возможно:

Допустимо объединять признаки, вынося суждение о нулевой ликвидационной стоимости. Например, если объект ОС планируете использовать весь срок, установленный ему по техническим характеристикам, далее его планируете демонтировать, а стоимость материалов и запчастей, полученных от демонтажа, будет не существенна: логично считать ликвидационную стоимость нулевой.

Шаг 7. Пересмотреть СПИ и способ начисления амортизации

На этом шаге продолжаем работать со списком ОС, получившимся после выполнения шагов 2 – 5.

Теперь по каждому объекту нужно принять решение о том, насколько способ начисления амортизации и срок полезного использования, установленные ранее, соответствуют требованиям нового ФСБУ.

Ввиду обилия новшеств и нюансов начисления амортизации по ФСБУ 6/2020, подробно рассмотрим этот процесс в отдельной статье.

В этом материале только отметим, что если то, как начисляли амортизация до ФСБУ 6/2020, явно противоречит требованиям самого ФСБУ, элементы амортизации придется пересмотреть, а саму ее пересчитать. В любом случае, как будто не переходили на ФСБУ 6/2020.

Шаг 8. Выделить объекты, по которым необходим пересчет амортизации

На этом шаге у каждого ОС из списка появится условная отметка – пересчитываем или не пересчитываем.

Те объекты, по которым:

- не нужно пересматривать СПИ;

- не нужно менять способ расчета амортизации;

- ликвидационная стоимость признана равной нулю

можно далее оставить, как есть. В отчетности за 2022 год по ним понадобится сделать соответствующее раскрытие (примечание).

А с ОС, по которым нужны изменения для соответствия ФСБУ 6/2020, продолжаем работать дальше.

Шаг 9. Пересчитать амортизацию

По каждому объекту, попавшему в перечень корректируемых для перехода на ФСБУ 6/2020, пересчитываем накопленную амортизацию так, как если бы её сразу начисляли по правилам стандарта.

Напомним, что формулы расчета амортизации логических изменений не претерпели. Только за основу в них теперь нужно принимать выражение:

БАЛАНСОВАЯ СТОИМОСТЬ – ЛИКВИДАЦИОННАЯ СТОИМОСТЬ = БС – ЛС

Например, формула для ежемесячного расчета амортизации по убывающему остатку примет вид:

СУММА АМОРТИЗАЦИИ ЗА МЕСЯЦ = (БС – ЛС) / СПИ В МЕСЯЦАХ

Шаг 10. Внести переходные корректировки

При альтернативном переходе, имея первоначальную стоимость объекта ОС и пересчитанную по правилам ФСБУ 6/2020 накопленную амортизацию, можно привести балансовую стоимость в соответствие с требованиями ФСБУ.

Первоначальная стоимость ОС (с учетом переоценок) при корректировке балансовой стоимости меняться не должна. Поэтому корректировать можно только сумму накопленной амортизации.

Предлагаем воспользоваться таким алгоритмом:

- Вычисляем новую балансовую стоимость объекта (НБС):

НБС = Первоначальная стоимость до перехода на ФСБУ 6/2020 – Накопленная амортизация по ФСБУ 6/2020

3. При наличии расхождения делаем корректировку через амортизацию:

ДТ 02 (84) – КТ 84 (02)

При ретроспективном переходе по сути нужно выполнить ровно такие же расчеты, только:

- отразить результаты таким образом, как если бы ФСБУ 6/2020 применяли всегда (заметим, что проводки, в основном, затронут те же счета, что и при альтернативном переходе – 02 и 84);

- пересчитать сравнительные показатели за годы, попадающие в отчетность (например, при подготовке баланса за 2022 год понадобятся обновленные данные на 31.12.2021 и 31.12.2020, а для финрезультатов за 2022 будут нужны скорректированные обороты за 2021 год).

Если при внесении корректировок вы обнаружили, что балансовая стоимость объекта оказалась равна или меньше ликвидационной стоимости, по нормам ФСБУ 6/2020 начисление амортизации нужно приостановить.

Если в дальнейшем снова появится положительная разница между балансовой стоимостью и ликвидационной, начисление амортизации на эту разницу возобновляют.

Далее в 2022-м и последующих годах нужно вести учет и составлять отчетность, опираясь на требования ФСБУ 6/2020 и данные, получившиеся после переходных корректировок.

Читайте также: